Berufsunfähigkeitsversicherung für Ärztinnen und Ärzte: Darauf sollten Sie achten.

Berufsunfähigkeit kann jeden treffen. Umso wichtiger ist es, für den Ernstfall gut vorbereitet zu sein. Was muss eine Berufsunfähigkeitsversicherung für Ärztinnen und Ärzte können? Eine pauschale Antwort auf diese Frage gibt es nicht. Denn jede Versicherung sollte auf den persönlichen Bedarf zugeschnitten sein. Wie man die Lösung findet, die individuell passt – und was sich hinter Klauseln und Fachbegriffen verbirgt, erfahren Sie hier.

Inhalt

Wann ist man berufsunfähig?

Als (teilweise) berufsunfähig gilt, wer seinen Beruf infolge einer Krankheit oder eines Unfalls voraussichtlich dauerhaft nicht mehr oder nur noch teilweise ausüben kann. So regelt es das Versicherungsvertragsgesetz. Der Versicherer zahlt die vereinbarte Rente, sobald eine Berufsunfähigkeit von mindestens 50 Prozent festgestellt wurde.

Private Berufsunfähigkeitsversicherung für Ärzte und Ärztinnen unverzichtbar

Zum Vergleich: Die Versorgungswerke der Kammern leisten in der Regel erst, wenn gar keine Tätigkeit in einem ärztlichen Berufsfeld mehr möglich ist, also auch nicht als Gutachter oder in der Verwaltung. Bei teilweise vorliegender BU wird in der Regel nicht geleistet. Die Leistungen sind in den Satzungen der Ärzteversorgungen klar geregelt (alle Satzungen finden Sie unter www.abv.de). Deshalb ist eine private Berufsunfähigkeitsversicherung für Ärztinnen und Ärzte unverzichtbar.

Sind Ärztinnen und Ärzte besonders von Berufsunfähigkeit bedroht? Ärztinnen und Ärzte sind bei ihrer Arbeit Belastungen ausgesetzt, die als erhebliche Risikofaktoren für eine Berufsunfähigkeit gelten. Im Krankenhaus etwa können Schichtdienst und Personalmangel zu einem enormen psychischen und physischen Druck führen. Niedergelassene Ärztinnen und Ärzte tragen nicht nur eine große medizinische, sondern auch unternehmerische Verantwortung.

EMPFEHLUNG

BU-Versicherung: Passgenau auf Sie abgestimmt

- Beste Bewertungen in unabhängigen Tests – seit Jahren

- Genau auf die Bedürfnisse von Ärztinnen und Ärzten ausgerichtet

- Zusammenarbeit mit Berufsverbänden und Kammern

Ist die Belastung von Ärztinnen und Ärzten ein hoher Risikofaktor für Berufsunfähigkeit? Je nach Facharztrichtung kommen weitere Risikofaktoren hinzu. Bei Chirurgen und Chirurginnen sowie Zahnärzten und Zahnärztinnen beispielsweise können schon leichte Verletzungen oder chronische Erkrankungen von Rücken, Händen oder Augen berufsunfähig machen. Tierärzte und Tierärztinnen haben ein erhöhtes Risiko durch unberechenbare Patienten. Und natürlich sind Mediziner und Medizinerinnen generell einem erhöhten Infektionsrisiko ausgesetzt, das zu einer zeitweiligen oder auch dauerhaften Berufsunfähigkeit führen kann.

Wann sollte ich mich mit einer Berufsunfähigkeitsversicherung beschäftigen? Je früher, desto besser. Berufsunfähigkeit trifft viele Menschen mitten im Berufsleben. Wenn der Versicherungsfall eintritt, sind Versicherte mit Berufsunfähigkeitsversicherung im Durchschnitt erst 47 Jahre alt. Werden Männer berufsunfähig, sind sie der Statistik zufolge 48 Jahre alt, bei Frauen liegt das Durchschnittsalter zwei Jahre darunter. Ein heute 20-jähriger Mann wird mit einer Wahrscheinlichkeit von 43 Prozent berufsunfähig, ehe er 65 Jahre alt ist – ein hoher Wert. Daher empfiehlt es sich für Mediziner, sich bereits zum Berufsstart zu dem Thema Berufsunfähigkeit beraten zu lassen.

Berufsunfähigkeitsversicherung: Auf die Details kommt es an

Was eine Berufsunfähigkeitsversicherung grundsätzlich leisten muss, ist im Versicherungsvertragsgesetz festgelegt. Diese Regelungen gelten für alle privaten Versicherungsanbieter. Bei ihrer Auslegung gehen verschiedene Versicherer aber durchaus unterschiedliche Wege. Außerdem gibt es zahlreiche optionale Leistungen, die man in den Vertrag aufnehmen oder ausschließen kann.

Berufsunfähigkeit: Vorsicht vor der Verweisung

Von Verträgen, in denen eine sogenannte abstrakte Verweisung vorgesehen ist, sollten Versicherte Abstand nehmen oder mit dem Versicherer den Ausschluss dieser Klausel vereinbaren. Eine abstrakte Verweisungsmöglichkeit bedeutet nämlich, dass der Versicherer die versicherte Person in einen anderen Beruf verweisen und die Rentenzahlung einstellen kann.

Zusätzlich gibt es die konkrete Verweisung. Hierbei kann sich ein Versicherter selbst in einen neuen Beruf verweisen, in dem er freiwillig eine neue Tätigkeit aufnimmt. Zwar muss die neue Tätigkeit im Hinblick auf das Einkommen, das gesellschaftliche Ansehen und die notwendigen Fähigkeiten und Kenntnissen dem früheren Beruf ähnlich sein. Trotzdem kann es dazu kommen, dass eine Onkologin sich nach einer BU auslösenden Krankheit aus eigenen Stücken für einen neuen nichtärztlichen Job im Management eines Krebsforschungsinstituts entscheidet. Der Versicherer würde in dem Fall die Rentenzahlung üblicherweise beenden.

Daher ist es ideal, wenn eine Versicherung nach dem Grundsatz „Arzt bleibt Arzt“ handelt. Die Regelung bedeutet, dass berufsunfähige Ärztinnen und Ärzte weiterhin ihre volle Rente erhalten, wenn sie auf eigenen Wunsch einen nichtärztlichen Beruf tatsächlich ausüben. Nur die freiwillige Aufnahme eines neuen Berufes als Arzt oder Ärztin, der in allen drei oben genannten Punkten vergleichbar ist, kann dann zu einer Einstellung der Rentenzahlung führen.

Abstrakte und konkrete Verweisung

Regelung im Sinne der Versicherten

Bei einer „konkreten Verweisung“ sollte nur eine Verweisung in einen ärztlichen Beruf möglich sein. Deshalb handelt die Dt. Ärzteversicherung nach dem Grundsatz „Arzt bleibt Arzt“. Mareike Pullmann erläutert den Vorteil im Video "BU-Schutz: konkrete Verweisung „Arzt bleibt Arzt“ kurz erklärt".

Eine Infektionsschutzklausel gehört in den Vertrag: Ein Fall aus der Praxis

Ärztinnen und Ärzte sind in ihrem Beruf einem besonderen Ansteckungsrisiko ausgesetzt – und stellen aus diesem Grund auch für die Verbreitung von Infektionskrankheiten einen Risikofaktor dar. Behörden können ihnen auf Basis des Infektionsschutzgesetzes das Arbeiten untersagen, wenn ein Ansteckungsverdacht besteht. Eine Infektionsschutzklausel sorgt bei einem solchen Berufsverbot dafür, dass die versicherte Person als berufsunfähig gilt, auch wenn sie gesundheitlich noch in der Lage wäre, ihre Tätigkeit auszuüben. Und folglich bei einer gewissen Dauer des Berufsverbots Anspruch auf die Rente hat.Wichtig ist, dass die vereinbarte Klausel nicht nur das vollständige Tätigkeitsverbot einschließt. Klauseln ausgewählter BU-Versicherer für Heilberufe umfassen auch ein teilweises Tätigkeitsverbot sowie eine möglichst weit gefasste Gutachterklausel für den Fall, dass kein behördliches Tätigkeitsverbot ausgesprochen wurde (s. Bsp. HIV-Infektion im Video).

Für Niedergelassene kommt es auf die Umorganisationsklausel an

Für selbstständige Ärztinnen und Ärzte kommt es besonders auf die sogenannte Umorganisationsklausel im Versicherungsvertrag an. Hier ist geregelt, ob und inwieweit der Versicherer prüfen darf, wie die Praxis aufgrund der Berufsunfähigkeit umorganisiert werden kann und in welchem Rahmen der oder die Berufsunfähige hier tätig ist. Idealerweise verzichten Versicherer auf diese Prüfung, wenn bestimmte Voraussetzungen erfüllt sind – zum Beispiel, dass die tägliche Arbeitszeit hauptsächlich aus kaufmännischen und organisatorischen Tätigkeiten besteht oder die Praxis weniger als fünf Angestellte hat. Bei Ärzten ist es noch besser, wenn zu diesen Angestellten nur angestellte Ärzte zählen und nicht alle Angestellten (z. B. medizinisches Fachpersonal). Beispiel: Ein niedergelassener Arzt hat zwei angestellte Ärzte und drei medizinische Fachangestellte. Bei der marktüblichen Regelung würde hier eine Umorganisationsprüfung erfolgen, da der Arzt in Summe fünf Angestellte hat. Werden hingegen nur die Ärzte gezählt (hier zwei), dann wird auf eine Umorganisationsprüfung verzichtet.

Berufsunfähigkeitsrente: Wie hoch sollte sie sein?

Wie viel Geld brauche ich, um meine monatlichen Ausgaben decken und meinen Lebensstandard halten zu können? Das ist die Leitfrage, wenn es um die Festlegung des individuell passenden Rentenbetrags geht. Je nach persönlicher Lebenssituation sind ganz unterschiedliche Höhen sinnvoll. So braucht ein alleinstehender Student im Regelfall einen geringeren Betrag als eine Oberärztin mit Familie. Als Faustregel empfehlen Experten, 60 Prozent.

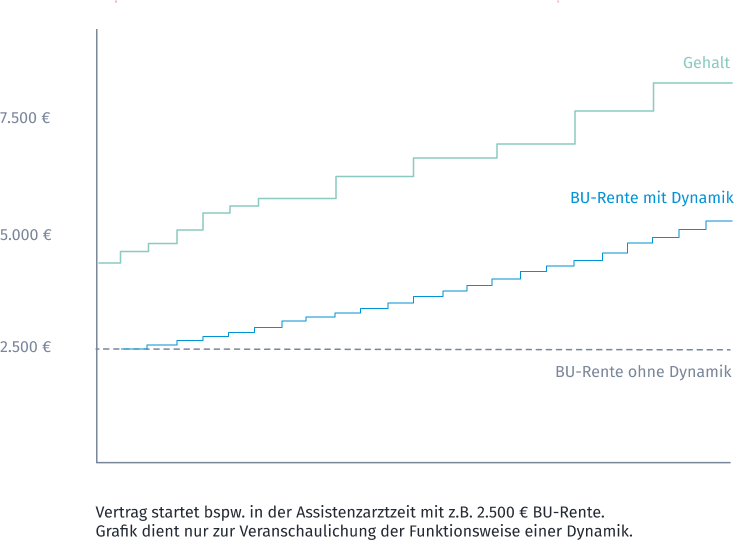

Die BU-Rente sollte mit dem Gehalt von Ärzten und Ärztinnen mitwachsen

Eine Dynamik sichert die Berufsunfähigkeitsrente gegen Wertverlust

Wird eine heute vereinbarte Rentensumme auch in zwanzig Jahren noch reichen, um den Lebensstandard zu sichern? Angesichts von steigenden Einkommen und damit einhergehenden höheren Lebenshaltungskosten ist das unwahrscheinlich. Deshalb ist es sinnvoll, eine sogenannte Dynamik in den Vertrag einzuschließen.

Berufsunfähigkeitsrente: Regelmäßige Anpassungen sind sinnvollDas heißt: durch eine dynamische Anpassung des Monatsbeitrags wird die Rentenhöhe während der Vertragslaufzeit automatisch immer wieder angepasst, und zwar ohne erneute Gesundheitsprüfung. Wenn der Versicherte im Laufe der Zeit einmal keine Erhöhung wünscht, kann er einer Dynamik widersprechen. Dies sollte der Versicherte aber nur in Ausnahmefällen tun. Denn nur die regelmäßige Anpassung stellt sicher, dass die Berufsunfähigkeitsrente auch in Zukunft ausreicht. Würde die Dynamik unbegrenzt oft ausgesetzt werden, könnte es sein, dass die versicherte Rente auf Dauer zu niedrig ist.

Was kostet eine Berufsunfähigkeitsversicherung für Ärztinnen und Ärzte?

Die Beitragshöhe einer Berufsunfähigkeitsversicherung ist von persönlichen Eigenschaften beeinflusst. Daher machen Versicherer vor dem Abschluss eine Gesundheits- und Risikoprüfung. Das Unternehmen will dadurch herausfinden, wie hoch die Wahrscheinlichkeit ist, dass jemand tatsächlich berufsunfähig wird. Geprüft werden z.B. der Gesundheitszustand, das berufliche Risiko oder Gefahren, die von risikoreichen Sportarten ausgehen. Wer ein größeres Risiko hat, zahlt ggf. eine höhere Prämie oder bekommt einen Leistungsausschluss.

Je schlechter der Gesundheitszustand bei Vertragsabschluss ist, desto höher ist die Wahrscheinlichkeit, dass eine Berufsunfähigkeit eintritt. Das kann zu einer höheren Prämie oder zu Ausschlüssen von Vorerkrankungen führen. Manche Vorerkrankungen können sogar dazu führen, dass man nicht versichert wird.

Das Alter ist ein entscheidender Faktor für die Prämienhöhe. Grundsätzlich gilt: Je früher man eine Berufsunfähigkeitsversicherung abschließt, desto günstiger ist sie. Sogar wenn zwei Personen bei Vertragsabschluss den gleichen Gesundheitszustand haben, zahlt die jüngere Person weniger als die ältere. Es lohnt sich also, möglichst eine Berufsunfähigkeitsversicherung abzuschließen. Für Studierende gibt es besonders günstige Tarife. Und sogar Schülerinnen und Schüler können schon gegen Berufsunfähigkeit abgesichert werden.

Geprüft wird vor Vertragsabschluss auch, ob die zu versichernde Person im Berufsalltag oder in der Freizeit besonderen Gefahren ausgesetzt ist. So zahlt eine 34-jährige Chirurgin im Regelfall mehr als der gleichaltrige Allgemeinmediziner. Geht er in seiner Freizeit aber einem gefährlichen Hobby nach, zum Beispiel Apnoe-Tauchen oder Fallschirmspringen, kann seine Prämie höher sein als die der Kollegin.

Neben den persönlichen Eigenschaften der Versicherten spielen die vereinbarten Leistungen eine entscheidende Rolle für die Kosten der Berufsunfähigkeitsversicherung. Die wichtigsten Kostenfaktoren sind Rentenhöhe, Versicherungsumfang, Versicherungs- und Leistungsdauer sowie verschiedene Tarifoptionen.

Wie hoch die Rente ist, die der Versicherer im Falle einer Berufsunfähigkeit zahlt, hat den größten Einfluss auf den Versicherungsbeitrag. Wer zum Beispiel eine monatliche Rente von 3.000 Euro vereinbart hat, zahlt eine geringere Prämie als jemand mit einer Absicherung von 5.000 Euro. Aus diesem Grund entscheiden sich manche Versicherte für einen eher niedrigen Rentenbetrag. Zumal die Berufsunfähigkeitsversicherung zu den Risikoabsicherungen zählt: Wird man nie berufsunfähig, ist das eingezahlte Geld weg. Diese Strategie ist aber gefährlich. Tritt nämlich doch eine Berufsunfähigkeit ein, reicht die Rente nicht aus, um den Lebensstandard zu sichern. 60 Prozent des Bruttogehalts sind also ratsam.

Manche Leistungen können optional in den Vertrag aufgenommen oder im Gegenteil ausgeschlossen werden. Dazu zählt zum Beispiel garantierte Dynamik im Leistungsfall für die versicherte Rente oder aber die Altersvorsorge. Das wirkt sich selbstverständlich auch auf die Beitragshöhe aus. Welche Leistungen wirklich benötigt werden, sollte man im Einzelfall genau überlegen und sich entsprechend beraten lassen.

Unterschiede zwischen Berufsunfähigkeitsversicherung und Berufsunfähigkeits-Zusatzversicherung

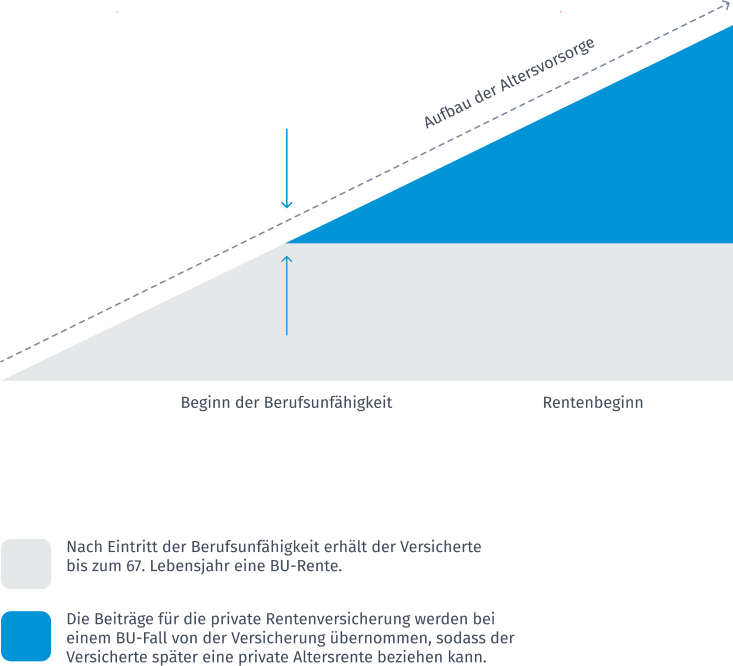

Gegen die finanziellen Folgen der Berufsunfähigkeit können sich Versicherte durch eine selbstständige Berufsunfähigkeitsversicherung (SBU oder auch SBV) oder durch eine Berufsunfähigkeits-Zusatzversicherung (BUZ) absichern. Die Berufsunfähigkeits-Zusatzversicherung wird zusammen mit einer sogenannten Hauptversicherung – zum Beispiel mit einer Risikolebensversicherung oder einer Rentenversicherung – abgeschlossen. Im Falle einer Berufsunfähigkeit zahlt die Versicherung dann nicht nur die vereinbarte BU-Rente, sondern trägt parallel die Beiträge für die Risiko- beziehungsweise Altersvorsorge für den versicherten Kunden weiter.

Mit einer Kombilösung aus BU und privater Rentenversicherung kann für den Fall einer Berufsunfähigkeit der weitere Aufbau der Altersvorsorge abgesichert werden.

Die private Rentenversicherung stellt durch den Aufbau einer Altersvorsorge sicher, dass der berufsunfähige Versicherte im Alter eine private Alters-Rente beziehen kann.

Berufsunfähigkeitsversicherung und Altersvorsorge koppeln: Ist das sinnvoll?

Mit dem Eintritt einer dauerhaften Berufsunfähigkeit und dem damit verbundenen Wegfall des Arbeitseinkommens, unter Umständen bis zum Rentenalter 67, fehlt dem Versicherten die Grundlage, eine ausreichende Altersvorsorge aufzubauen. Denn durch die Abgabe der Approbation werden in der Regel keine Beiträge mehr an das Versorgungswerk entrichtet, wodurch die Rentenanwartschaft stagniert. Vor allem, wenn der BU-Fall in jungen Jahren eintritt, also nur eine geringe Anwartschaft erzielt wurde, sind die Auswirkungen für den Versicherten eklatant. Eine zusätzliche private Altersvorsorge ist daher unbedingt ratsam, sagt zum Beispiel der Marburger Bund: „Die veränderte demografische Entwicklung der kommenden Jahrzehnte erfordert eine zusätzliche private Vorsorge – ergänzend zur Grundsicherung durch das ärztliche Versorgungswerk und unabhängig von dessen im Vergleich zur gesetzlichen Rentenversicherung erheblich besseren Leistungen.“ Aber muss die private Altersvorsorge mit der BU kombiniert werden?

Hierzu gibt es unterschiedliche Ansichten und die Frage kann in einem Ratgeber pauschal nicht beantwortet werden. Entscheidend ist die persönliche Situation des Versicherten; auch steuerliche Überlegungen können eine Rolle spielen. So wird Durchschnittsverdienern und vor allem weniger solventen Versicherten in prekären Beschäftigungsverhältnissen meist dazu geraten, eine selbstständige BU abzuschließen, da sie von den Monatsbeiträgen einer kombinierten Lösung finanziell überfordert sein könnten.

Versicherte mit stabilen und überdurchschnittlichen Einkommen entscheiden sich überwiegend für eine Kombilösung aus Berufsunfähigkeits- und Rentenversicherung, allen voran die akademischen Heilberufe. Die nachstehende Tabelle belegt, dass Versicherungsgesellschaften mit einem signifikant hohen Anteil akademischer Kunden wie die Alte Leipziger oder die Deutsche Ärzteversicherung im Vergleich zu anderen Gesellschaften besonders viele Berufsunfähigkeits-Zusatzversicherungen mit Ihren Kunden abgeschlossen haben.

Einschnitte, wie zum Beispiel eine Scheidung, können auch Ärztinnen und Ärzte finanziell treffen. Daher sollten Versicherte, die sich für eine Kombilösung interessieren, bei der Auswahl des passenden Tarifs darauf achten, dass der Vertrag vorübergehend beitragsfrei gestellt bzw. pausiert werden kann. Dabei ist es allerdings wichtig, dass der BU-Vertrag nach der Pause ohne erneute Gesundheitsprüfung fortgeführt werden kann.

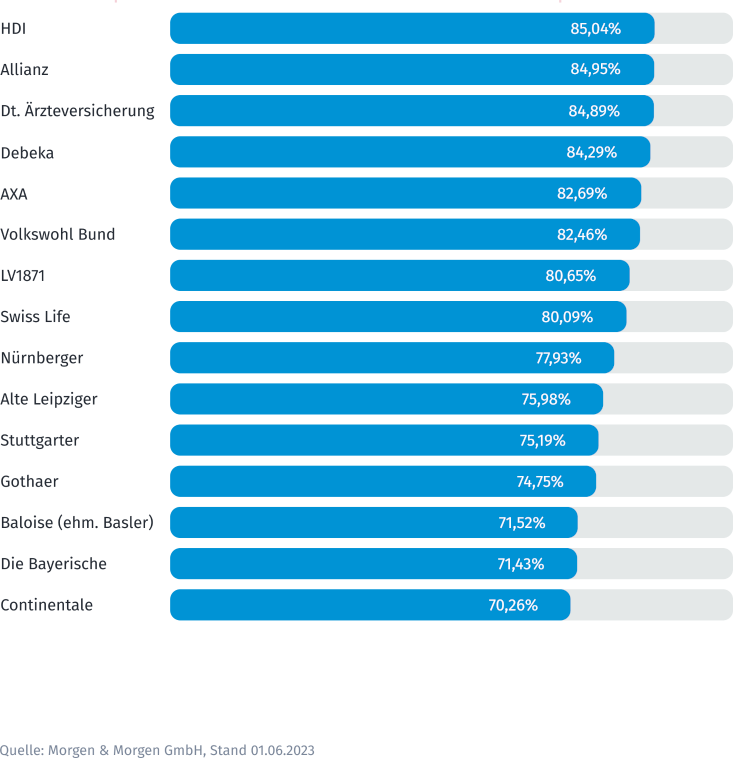

Vergleich Berufsunfähigkeitsversicherungen: Leistungsfallquote

Die Leistungsfallquote gibt Aufschluss darüber, wie viele Leistungsanträge eine Versicherung in beantragter Höhe bewilligt. Hier gilt: Je höher die Quote, desto besser für die Versicherten.

Die Leistungsquote bei verschiedenen Versicherungsgesellschaften

Stornoquote gibt Aufschluss über die Kundenzufriedenheit

Wie viele Kunden eines Versicherers ihre Lebensversicherung vorzeitig stornieren, gibt einen Hinweis auf die Zufriedenheit mit dem jeweiligen Produkt, aber auch mit anderen Qualitätsmerkmalen wie Service und Solidität des Anbieters. Eine niedrige Stornoquote spricht zudem dafür, dass Kunden mit gutem Urteilsvermögen eine bewusste Entscheidung treffen, nicht selten auf der Grundlage einer fundierten Beratung.

* Sonstiger vorzeitiger Abgang zuzüglich Rückkäufe und Umwandlungen in beitragsfreie Versicherungen in Prozent der mittleren Bestandssumme des Geschäftsjahres.

Quelle: Bundesanstalt für Finanzdienstleistungen (BaFin), Statistik der Bundesanstalt für Finanzdienstleistungsaufsicht Erstversicherungsunternehmen und Pensionsfonds.

Spezialisierte Beratung für Heilberufe

Ausgezeichnete Fachexpertise

Immer für Sie da

Partner im Heilberufenetzwerk